最宽松时期应该已经过去了!民生宏观:货币政策执行报告只是看似平淡

民生宏观 · 周君芝团队

要点

四季度货政执行报告侧重年度回顾,论述内容相对丰富。然而2022年四季度报告表述却出奇“平淡”。

市场解读央行货币政策执行报告,主要关注两点,一是通过措辞上的细微变化来敏锐捕捉央行意图;二是通过央行设置的专栏,观察央行关切的宏观变量是什么。

今年四季度货政执行报告措辞严谨平和,几乎没有给出个性化表达;专栏设置也更多回顾过去一年已经发生的央行操作,例如2022年年初就明确的央行上缴利润等,而对当下市场关切的问题,未来货币政策是何取向,央行并未给出足量信息回应。

事实上,四季度货政执行报告只是看似平淡。当我们付出足够耐心,依然可以解读出不少信息量。我们在此次货政执行报告中解读出四点重要信息。

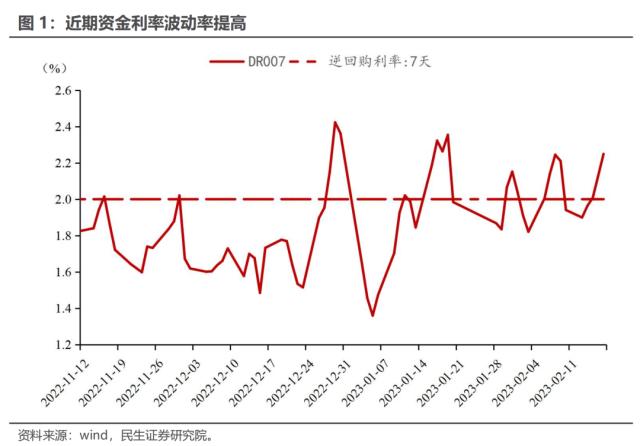

第一,去年底至今年初极度宽松的资金面或已终结。

第二,央行对通胀关注度一般。我们认为与其跟踪通胀从而判断货币政策松紧,还不如关注房价变动情况。

第三,2023年或有的货币操作组合是偏松的信用加上趋于收紧的金融货币。

第四,政府加杠杆情况下,货币调控的方式和节奏必将受到财政影响。这或许也是未来一段时间央行货币调控的模式特征。

未来的总量货币基调是何取向?最宽松时期应该已经过去了。

虽然这次货政执行报告提到总量货币基调时,采用的措辞依然是“跨周期调节”、“兼顾短期和长期”、“坚决不搞大水漫灌”、“保持流动性合理充裕”等。这些措辞在以往货政执行报告中都有出现,展示央行一贯的货币政策思路:相机决策。

去年底至今年1月,资金面极为宽松,只因当时疫情达峰,经济短暂承压,而又恰逢理财赎回,债市波动。应对这样的经济和金融基本面,央行投放足量流动性维持资金面低利率并且低波动,这是少见的资金面甜蜜期,也是流动性极宽松时期。

开春之后开复工开始推进,地产交易热度初现,实体基本面企稳有待进一步数据确认。资金面从低利率低波动走出来,第一阶段是加大波动率,第二阶段才是系统性抬高利率中枢。我们判断春节之后资金面进入了第一阶段,即资金面波动率抬升。

未来资金面利率中枢是否会确定性抬升,关键在于实体,其中最核心的观察指标是房价。房价企稳回升,则货币进一步收紧;反之货币易松难紧。

不论如何,疫情达峰已过,金融波动收敛,资金面最宽松时期或已过去。

央行到底怎么看通胀?与其关注通胀还不如关注房价。

自疫情推涨海外通胀以来,中国央行货政执行报告多次提到通胀。上一期货政执行报告中,央行还颇为关切提及“高度重视未来通胀升温的潜在可能性”。当时还一度引发市场对央行货币政策转向担忧。

这一次四季度货政执行报告中,央行对通胀问题还是给予一定关注,“密切关注通胀走势变化”。相较之前,这次货政执行报告更强调通胀压力有限,“短期看通胀压力总体可控”,“PPI 涨幅预计将总体维持低位”。

历史上真正影响中国货币政策由松转紧,诱发因素往往来自金融层面,或多或少与房价有关。因为地产是内需重要的驱动力,每当房价快速上涨之时,通胀抬升势头明显。

反之,因为局部供给不足导致通胀表观读数较高,但实际的总量需求表现一般,这时央行绝不因为通胀表观读数走高而收紧货币,经典时期有如2019年。

央行之所以关注通胀,本意将通胀视作有效指标,能够灵敏反应总需求走向。展望2023年,国内总需求修复斜率,地产是关键的决定因素。

由此结论比较清晰,判断未来货币政策是松是紧,与其关注通胀,不如关注房价。

2023年将迎来怎样的货币调控组合?可能信用偏宽然而流动性趋紧。

四季度货政执行报告设置四个专栏,专栏1探讨“央行上缴结存利润”,专栏4探讨“居民消费修复”,专栏2和专栏3分别探讨“稳住宏观经济大盘”和“守住系统性风险”。

其中专栏1和专栏4分别探讨2022年和2023年应景话题,专栏2和专栏3选题寻常。也正是在这一寻常到略显平淡的选题中,我们能够清晰获知央行货币操作的两个重要考量维度——促增长同时也要防风险。

促增长意味着信用口径不能太过收紧,防风险意味着金融货币流动性不能无序宽松。

2022年以来货政执行报告多次提到金融支持实体,本次报告亦不例外。本次货政执行报告明确提及,“信贷支持实体经济力度加大”,“加大金融支持实体经济特别是重点领域和薄弱环节的力度”,“为实体经济提供更有力支持”、

我们由此判断,2023年货币政策重心在于信用扩张,相较2022年的边际变化在于资金面收紧。这是因为防风险诉求下,资金面边际收紧可有效抑制金融杠杆无限扩张。

未来中国央行货币调控的趋势在哪里?

2022年是毫无悬念的财政扩张大年。加总预算内和预算外两个口径,2022年财政扩张力度仅次于09年四万亿时期。为配合历史罕见的财政扩张,2022年货币同步大力宽松。

2022年下半年以来,财政扩张更多依赖政策性银行工具以及商业银行信贷,这种情况下,央行配合宽松的方式也出现变化。央行不仅采用总量降准打开银行扩表空间,还创设并推进多项结构性工具。

正如本次四季度货政执行报告提到,“2022 年 11 月、2023 年 1 月,人民银行先后推 出普惠小微贷款阶段性减息政策与收费公路贷款支持工具”;“设立保交楼贷款支持计划,支持金融机构向已售逾期难交付住宅 项目发放保交楼贷款”;“指导政策性、开发性银行投放政策性开发性金融工具”。

展望未来,财政加杠杆,尤其是中央财政加杠杆情况下,央行必然予以货币配合。只不过配合方式从传统的“政府债券发行-流动性投放”转为更加灵活的“政策信用支持-央行结构性工具配合”。

故而观察未来央行货币操作细节,需要密切关注财政行为。资金面波动、是否降准,央行将创设哪些结构性工具,可能答案都可归于财政。

风险提示

央行净投放超预期,财政支出不及预期,理财赎回超预期。

外发报告:本文来自民生证券研究院于2023年2月26日发布的报告《2022年四季度货币政策执行报告点评:货政执行报告只是看似平淡》,欲了解具体内容,请阅读报告原文。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。